Kreditmanagement Software

Verringern Sie Ihr Kreditrisiko mit KI-gestützter Automatisierung

Warum mit Esker Kreditmanagement Software automatisieren?

Bargeld ist das Lebenselixier eines jeden Unternehmens, das jedoch durch die Unvorhersehbarkeit und Volatilität des Kreditrisikos gefährdet ist. Dies erhöht den Druck auf die Kreditteams, das Kreditrisiko zu kontrollieren und zu mindern und die Liquidität zu sichern. Esker Kreditmanagement optimiert den gesamten Risikomanagementprozess:

- Optimierung und Sicherung des Kundenonboardings für Ihr Team

- Automatisierung aller "normalen" Kreditentscheidungen

- Versorgung der Mitarbeitenden mit verwertbaren Daten, um schnellere und intelligentere Entscheidungen zu treffen

"Wir führen mehrere Überprüfungen pro Monat durch und bearbeiten alle unsere offenen Konten und Anträge. Mein Team ist begeistert von Esker Credit Management und der Möglichkeit, fundierte Kreditentscheidungen zu treffen."

Schnellere und intelligentere

Kreditentscheidungen treffen

Die sich ständig verändernden Kunden- und Geschäftssituationen erfordern von den Kreditteams eine Vielzahl kritischer Entscheidungen. Dazu gehören die Aktualisierung von Kreditlimits, die Verwaltung gesperrter Aufträge und die Aufnahme neuer Kunden. Das gemeinsame Ziel: die Sicherung des Umsatzes.

Anstatt sich auf einen vollständig manuellen Prozess zu verlassen, ermöglicht Esker Credit Management den Kreditteams durch die Automatisierung von Kreditentscheidungen, sich auf die Bereiche zu konzentrieren, in denen sie den größten Nutzen erbringen (d. h. auf die Bearbeitung des tatsächlichen Risikos):

- Automatische Risikoberechnung mit einem anpassbaren Scoring-Modell, das alle internen und externen Risikoindikatoren wie z. B. Daten von Auskunfteien kombiniert

- Identifizierung von Risiken und Befähigung von Kreditteams zur Automatisierung aller risikoreichen und risikoarmen Entscheidungen durch anpassbare Genehmigungsworkflows

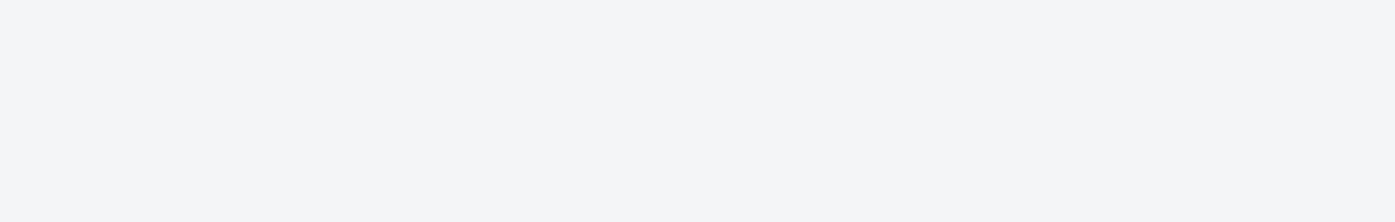

Vereinfachte Kreditprüfungen

Die richtigen Daten, genau dann,

wenn Sie sie am meisten brauchen

Nicht jede Entscheidung kann automatisiert werden. Wenn eine Änderung eintritt, die sich möglicherweise auf die Zahlungsfähigkeit eines Kunden auswirkt, werden die Kreditteams in Echtzeit benachrichtigt, was eine Kreditprüfung auslöst. Wenn man jedoch die Anzahl der zu prüfenden Quellen bedenkt (z. B. ERP, CRM, Auskunfteien, Excel-Tabellen zur Risikoberechnung), ist ein wenig Einfachheit von großem Vorteil.

Esker Credit Management bietet genau das, was Ihr Team braucht, in einer einzigen, benutzerfreundlichen Oberfläche:

- End-to-End-Transparenz des Kundenrisikos und der Geschäftssituation während der Kreditprüfung mit zentralisierten Kunden-KPIs auf einer Seite (z. B. Risikokategorie, Geschäftshistorie, Scorings der Kreditbüros)

- Anpassbares internes Scoring-Modell zur automatischen Bestimmung des Risikoniveaus für alle Kunden

- Vorschläge für Kreditbedingungen, unterstützt durch Esker Synergy AI

- Einfache interne Zusammenarbeit zur Aufnahme von Gesprächen mit Mitarbeitenden, um mehr Details über Kundensituationen zu erfahren

Kundenanbindung

Kreditmanagement: Einfach, sicher

und so wie Sie es wollen

Ob mit oder ohne Kreditanträge, Esker bietet Ihnen eine einfache Möglichkeit, alle Kunden sicher zu betreuen. Konsistente Kreditentscheidungen bei gleichzeitiger Pflege der Kundenbeziehungen und Verringerung der Risiken werden weniger mühsam.

Digitale Kreditanträge

Erstellen Sie Vorlagen für Kreditanträge und versenden Sie diese per E-Mail, über einen eingebetteten Link oder als Bestandteil von Angeboten oder Mitteilungen.

Automatisierte Überprüfung von Referenzen

Konfigurieren Sie automatisch gesendete Nachrichten und Erinnerungen an Handels- und Bankreferenzen, während Sie die Antworten/Anrufe über das Dashboard überwachen.

Integration von Drittanbieterdaten

Rufen Sie wichtige Scoring-Daten von Ihren bevorzugten Auskunfteien ab (z.B. Altares Dun & Bradstreet, CreditRiskMonitor, Ellisphere, Experian, Creditsafe)

Genehmigungs-Workflow

Konfigurieren Sie die erforderliche Genehmigungsstufe, um den Kreditprozess sowohl für neue Kredite als auch für Kreditüberprüfungen abzusichern.

Gesperrte Aufträge in kürzester Zeit freigeben

Die Freigabe von Aufträgen kann für Ihr Kreditteam überwältigend sein - nicht so mit Esker! Die Lösung von Esker nutzt die neueste und beste KI-Technologie und hilft Ihnen und Ihrem Team, einen reibungsloseren Prozess mit weniger "Staus" blockierter Aufträge, mehr Zeit für die risikoreichsten Fälle, eine höhere Kundenzufriedenheit und mehr Bargeld in den Forderungen zu ermöglichen.

Funktionsweise:

Esker automatisiert die Freigabe von gesperrten Aufträgen gemäß Ihren Regeln und liefert Vorschläge, die von Esker Synergy AI unterstützt werden.

Erleichtern Sie bei Bedarf die Zusammenarbeit - mit anderen Teams oder mit Kunden über Chat-Tools, eine Schaltfläche zum Anfordern eines Anrufs usw.

Benutzer können gesperrte Aufträge mit wenigen Klicks freigeben, da sie einen umfassenden Einblick in die Geschäfts- und Risikosituation des Kunden erhalten.

Dank der Esker Connectivity Suite können Sie gesperrte Aufträge in Echtzeit in Ihr ERP-System importieren und übertragen.

Verbesserte Zusammenarbeit

Machen Sie Ihr Kreditteam zu

einem echten Geschäftspartner

Erfolgreiche Kreditvergabe beginnt mit erfolgreichem Verkauf. Übersetzung: Zusammenarbeit ist unerlässlich. Esker Credit Management fördert eine echte Zusammenarbeit zwischen Vertriebs- und Kreditteams mit Tools, die beide Seiten unterstützen:

- Bonitätsprüfungen mit wenigen Klicks anfordern, um potenzielle Risiken gemeinsam zu erkennen

- Über die Kundenverwaltungsseite können Sie sich jederzeit einen Überblick über die Risikosituation Ihrer Kunden verschaffen.

- Prüfen Sie die wichtigsten Kreditindikatoren von Kunden (z. B. Kreditlimit, Risikokategorie) und fordern Sie Kreditprüfungen für Interessenten und Kunden über die Esker Anywhere Mobile App an.

- Starten von internen Gesprächen zu jedem Zeitpunkt während einer Kreditprüfung

Machen Sie das Beste aus

Kredit- und Forderungsdaten

Kredit- und Forderungsteams sind noch leistungsfähiger, wenn sie zusammenarbeiten. Wenn Sie die Lösungen von Esker Credit Management und Esker Collections Management zusammen verwenden, können Sie den Wert Ihrer Daten steigern und die bestmöglichen Entscheidungen treffen. Sie profitieren von diesen Funktionen:

- Gemeinsame Nutzung von Kreditrisikokategorien, die auf Daten von Auskunfteien basieren, in Echtzeit mit dem Forderungsmanagement

- Auffüllen der internen Kreditwürdigkeitsprüfung mit Indikatoren für das Zahlungsverhalten aus dem Forderungsmanagement

- Festlegung risikobasierter Forderungsstrategien durch Nutzung der Scoring-Daten von Auskunfteien

- Übermittlung des Kreditlimits in Echtzeit an das Forderungsmanagement

Unsere Partner

- Coming Soon