Title

Kennzahlensteuerung in der Debitorenbuchhaltung: So zähmen Sie die Komplexität und behalten den Überblick

Blog Image [Deprecated, to be removed]

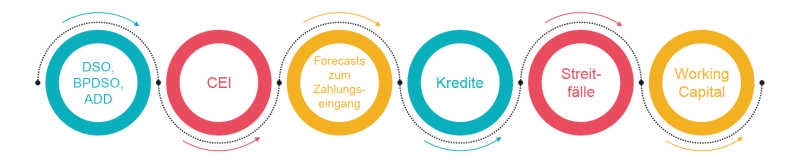

Komplexe Unternehmens-Ökosysteme machen es erforderlich, Analysen und Reportings in die täglichen Entscheidungen einzubeziehen, um das Risiko von Fehlentscheidungen so gering wie möglich zu halten und die Liquidität zu sichern. Sind Dashboards im Konzernumfeld nicht wegzudenken, stockt im Vergleich dazu die Automatisierung im Mittelstand noch ein wenig. Daher gilt es, den pandemiebedingten Digitalisierungsschub weiter zu verfolgen und auszubauen. Denn das Bauchgefühl hat meist nur Recht, wenn es sehr gut und quantitativ belegt trainiert wurde. Welche Kennzahlen sind besonders aussagekräftig und sollten auf jeden Fall in den Auswertungen berücksichtigt werden? Wie setzen sich die Kennzahlen zusammen und weshalb sind sie es Wert im Blick behalten zu werden? Hier ein kurzer Überblick:

DSO und verbundene Kennzahlen

Die Days Sales Outstanding (DSO) gehören zu den ersten Grundbegriffen, die im Bereich des Accountings gelehrt werden. Die Kennzahl gibt an, wie lange der Geldeingang von der Rechnungsstellung an in Tagen dauert. In Kombination mit BPDSO (Best Possible Days Sales Outstanding) kann ein sehr genaues Bild darüber entstehen, wie es um Ihr Forderungsmanagement steht und welche Ihrer Kunden besonderer Aufmerksamkeit bedürfen. Setzt man beide KPIs in Korrelation und beobachtet sie kontinuierlich, erhält man schnell und zuverlässig einen Einblick in die Lage des Rechnungsempfängers. Verkürzt sich die Zeit der ausstehenden Rechnungen und läuft nahe an den oder gar auf den Wert BPDSO, ist beim Kunden mit großer Wahrscheinlichkeit alles in Ordnung. Eventuell wurde hier an den Prozessen gearbeitet und es fanden Optimierungen statt, um Skonti und ähnliche Rabatte einkalkulieren zu können.

Verlängert sich die Spanne zwischen DSO und BPDSO, kann das auf einige Verschlechterungen hindeuten, die es zu ergründen gilt. Zum einen ist vorstellbar, dass das Partnerunternehmen durch die geopolitischen Multi-Krisen der letzten Jahre und das Auslaufen der staatlichen Unterstützungspakete nun mit Verzögerung in Zahlungsengpässe gerutscht ist. Gestiegene Preise, Rohstoffknappheit und ähnliche Faktoren können hier schnell zu atypisch verlängerten Zahlungsverzögerungen führen, die es einzupreisen gilt. Seien es verschlechterte Risikobewertungen, eine stringentere Forderungsstrategie, eine engmaschige Kommunikation oder auch ein gemindertes Kreditlimit. Die Entscheidung, wie mit diesen Fällen umgegangen wird, obliegt dem Debitorenteam, das solche Fälle durch das Monitoring leicht identifizieren kann.

Die Average Days Delinquent (ADD) messen die Zeitspanne von der Fälligkeit der Forderungen bis zu deren Bezahlung, betrachten die Zeit für Rechnungsstellung und Versand und weitere Fristen also nicht. Durch diese Messung wird noch einmal genauer auf die Kundensituation eingegangen, da sie einzig das Gegenüber analysiert und nicht auf interne Prozesse einzahlt. Gerade in der Bewertung und dem Anpassen der Härte der individuellen Forderungsstrategie, kann sie eine sehr gute Ergänzung in diesem Gespann sein.

CEI (Collections Effectiveness Index)

Nach der Betrachtung der gesamten - internen und externen - Gesundheit der Forderungsprozesse, kehren wir mit der Kennzahl Collections Effectiveness Index (CEI) nun einzig vor der eigenen Haustür. Der CEI misst die Performance zwischen den in einem bestimmten Zeitrahmen (wöchentlich, monatlich, quartalsweise, jährlich) eingenommenen Zahlungen im Vergleich zu den gesamten offenen Forderungen desselben Zeitraums. Klingt nach DSO? Ja, der Unterschied liegt allerdings im Startpunkt der Messung. Berechnet sich DSO ab dem Zeitpunkt der Rechnungsstellung, beginnt der Zeitrahmen bei CEI ab dem vereinbarten Rechnungsdatum, also dem Tag, an dem die Zahlung eingehen soll. Dadurch wird ebenfalls ein Bild des Forderungsprozesses gezeichnet, das nun allerdings rein die Leistung des Forderungseinzugs im eigenen Team abbildet. Je näher der Wert an die 100 % heranreicht, desto besser hat Ihre Debitorenbuchhaltung das Zahlungsverhalten Ihrer Kunden im Griff.

Die Bewertung dieses Indexes gibt ebenfalls Hinweise auf Verbesserungspotentiale: Kann der Wert etwa durch eine Digitalisierung der Prozesse verbessert werden? Reicht die Transparenz über den Forderungsprozess aus, um effektive Maßnahmen abzuleiten, wenn ein Kunde in Verzug ist? Und arbeitet die Abteilung eingespielt zusammen? Ein Blick auf den CEI gibt Hinweise.

Prognosen zum Zahlungseingang

Nun haben wir uns einen profunden Einblick in die Forderungsleistungen verschafft - sowohl innerhalb des eigenen Teams, als auch in Bezug auf unsere Kunden. Lassen Sie uns weiter sehen, wie es um die Zahlungsfähigkeit unseres Unternehmens steht. Forecasts sind eine sehr gute Möglichkeit, die aktuelle und kurzfristige Situation in Bezug auf Liquidität und Betriebskapital einzuschätzen. Dabei kommt es stark auf die Qualität und Genauigkeit dieser Prognosen an. Soll der Zahlungseingang vorhergesagt werden, sind Komponenten, wie das interne historische Zahlungsverhalten (soweit vorhanden) und die Kreditwürdigkeit heranzuziehen, um das Zahlungsverhalten der Kunden einzuschätzen. Zudem benötigt es der Betrachtung der eigenen Forderungsleistung und Zahlungsbedingungen, um einen möglichst genauen Wert zu liefern, auf dessen Basis Controller und CFOs weiter planen und bei Bedarf Maßnahmen zur Optimierung des Working Capitals einleiten können. Liegt ein großer Teil der prognostizierten Zahlungseingänge außerhalb der Planungen, kann die frei verfügbare Liquidität im Unternehmen, mit dem die eigenen Rechnungen bezahlt werden, schnell in bedenkliche Bereiche driften. Um dem frühzeitig gegenzusteuern und die Zahlungsfähigkeit durchgehend zu gewährleisten, ist das kontinuierliche Monitoring dieser Kennzahlen sehr hilfreich. Durch interne Erfahrungswerte können die Forecasts immer weiter präzisiert werden, um so geringe Abweichungen wie möglich von den tatsächlichen Werten zu liefern. Neben den großen Vorteilen für die Unternehmenssteuerung ist diese Aufgabe für die Analysten:innen und Statistiker:innen Ihres Unternehmens eine spannende Aufgabe, die gar den Jagdtrieb nach dem besten Ergebnis wecken kann.

Kredite & Streitfälle in Bezug auf Minderungen

Ein genaues Tracking der vergebenen Kredite bedeutet transparente Einsicht in einen Teil des gebundenen Kapitals und gibt Aufschluss über die Risiken von Zahlungsausfällen, die wiederum die unternehmensinterne Liquidität beeinflussen. Daher ist der Gesamtwert der offenen gewährten Kredite ein guter Indikator, ob es einer Intervention bedarf oder ob das Unternehmen sicher auf seinen Finanzierungsbeinen steht. Zudem legt es interne Abläufe offen, ob im Forderungs-management härtere Kundenkommunikation gefragt ist oder ob das Team die pünktlichen Rückzahlungen im Auge hat und einfordert.

Auch offene Streitfälle, die meist auf Minderungen des Rechnungsbetrags abzielen, sollten unter Beobachtung bleiben. Kommen Anfragen zu Minderungen oder eigenständig durchgeführte, gekürzte Beträge zu oft vor, ist die Überprüfung der gelieferten Güter, des Kunden selbst oder auch der Lieferkette ratsam. Die Reihenfolge der Maßnahmen begründet sich hier auf den am häufigsten vorkommenden Ursachen und obliegt der internen Einschätzung. Interne Faktoren sollten schnellstmöglich angepasst und optimiert werden, bei externen Einflüssen, wie einer vom Kunden implementierten Minderungsstrategie sollte die Vorsicht in der Zusammenarbeit bei allen Beteiligten erhöht und ein Bewusstsein zur kritischen Betrachtung in diesen Fällen geschaffen werden. Wir drücken die Daumen, dass diese Beispiele sehr selten vorkommen.

Working Capital

Eine Kennzahl, die ganz oben angesiedelt ist, da sie einen Großteil der Abläufe innerhalb von Unternehmen wiedergibt, ist das Working Capital (Betriebskapital). Es kann aus zwei Blickwinkeln betrachtet werden:

- als Indikator für die Unternehmensliquidität &

- als Überblick über den aktuellen Finanzierungsbedarf im Unternehmen.

Das Betriebskapital stellt die Differenz zwischen Umlaufvermögen und kurzfristigen Verbindlichkeiten dar. Daraus ergibt sich die Aufgabe des Working Capital Managements, das zum Ziel hat, eine optimale Balance zu schaffen und das Working Capital auf einem niedrigen Stand zu halten, es also auch wirklich arbeiten zu lassen, wie der Name schon sagt. Diese Kennzahl kann beispielsweise auch in Korrelation zum Umsatz gesetzt werden. Ist der Umsatz im Verhältnis zum Betriebskapital hoch, können die Abläufe als effizient eingestuft werden. Für die Debitorenbuchhaltung heißt das, die Forderungen des Unternehmens stringent und zeitnah einzuziehen, um die Seite des Umlaufvermögens zu stärken und auch größere (Neu-)Investitionen zu ermöglichen.

Unzählige weitere Kennzahlen können herangezogen werden, um ein quantitatives Bild des Unternehmens zu schaffen. Hier ist es ratsam, sich in einem eigenen Projekt Zeit zu nehmen und das professionelle Setup zu definieren. Auch externe Berater:innen können unterstützen und die Unternehmensprozesse mit einer sinnvollen Zusammenstellung von KPIs vorteilhaft darstellen. Durch die Digitalisierung von Backoffice-Prozessen erhalten Unternehmen die Möglichkeit, die Kennzahlen in einem aussagekräftigen Dashboard aufzubereiten und diese immer im Blick zu haben. Auf die einzelnen Abteilungen zugeschnittene Reports und Auswertungen bieten zudem den Vorteil, ein simples und sehr effektives Training für die Mitarbeitenden zu leisten. Wie? Durch den Vergleich und ein Benchmarking innerhalb des Unternehmens und mit branchenspezifischen Vergleichswerten wird es möglich, ein sehr realistisches Bild der eigenen und der Abteilungsleistung zu entwerfen, durch das individuelle Verbesserungsansätze genau dort platziert sind, wo sie auch sinnvoll sind.

Sie interessieren sich für mehr Inhalt zu Kennzahlen in der Debitorenbuchhaltung und deren Bedeutung und Anwendung?

Lesen Sie unser kostenfreies E-Book zu den Fünf wichtigsten Kennzahlen der Debitorenbuchhaltung und sichern Sie sich ein kompaktes Nachschlagewerk, auf das Sie immer zurückgreifen können.